توصیه های امنیتی که هنگام استفاده از درگاه بانکی باید رعایت کنید

برگرفته از سایت بانک اول : فکر می کنید در طی یک شبانه روز چه تعداد پرداخت اینترنتی آن هم از طریق انواع درگاه بانکی انجام می شود؟ اگر خوب فکر کنید دست تان می آید که با تعداد خیلی بالایی رو به رو هستید. چراکه بیشتر افراد دور و برمان برای پرداخت انواع قبض ها، تکمیل خرید اینترنتی، جابه جایی مبالغ و کلاً روش کارت به کارت استفاده از درگاه ها را بهترین راه می دانند.

از آن طرف هم خیلی از صاحبان کسب وکارها برای تسریع روند خرید مشتری و بالا بردن امنیت و اعتبار بخشی به فروشگاه خود تهیه ی درگاه پرداخت را یک اولویت مهم می دانند. با این حساب می بینید که انگار زندگی روزمره ی آدم ها کم کم دارد با استفاده از درگاه ها عجین می شود و شاید شما هم به عنوان دارنده ی یک کسب وکار به دنبال اطلاعات مفیدی از درگاه بانکی هستید. اگر این طور است با ما همراه باشید که می خواهیم در ادامه ی این مطلب اطلاعات دقیق و جزئی از جمله تعریف درگاه بانکی، مزایا و کاربردهای آن، توصیه های امنیتی و موارد دیگر را ارائه بدهیم.

درگاه بانکی چیست و چگونه کار می کند؟

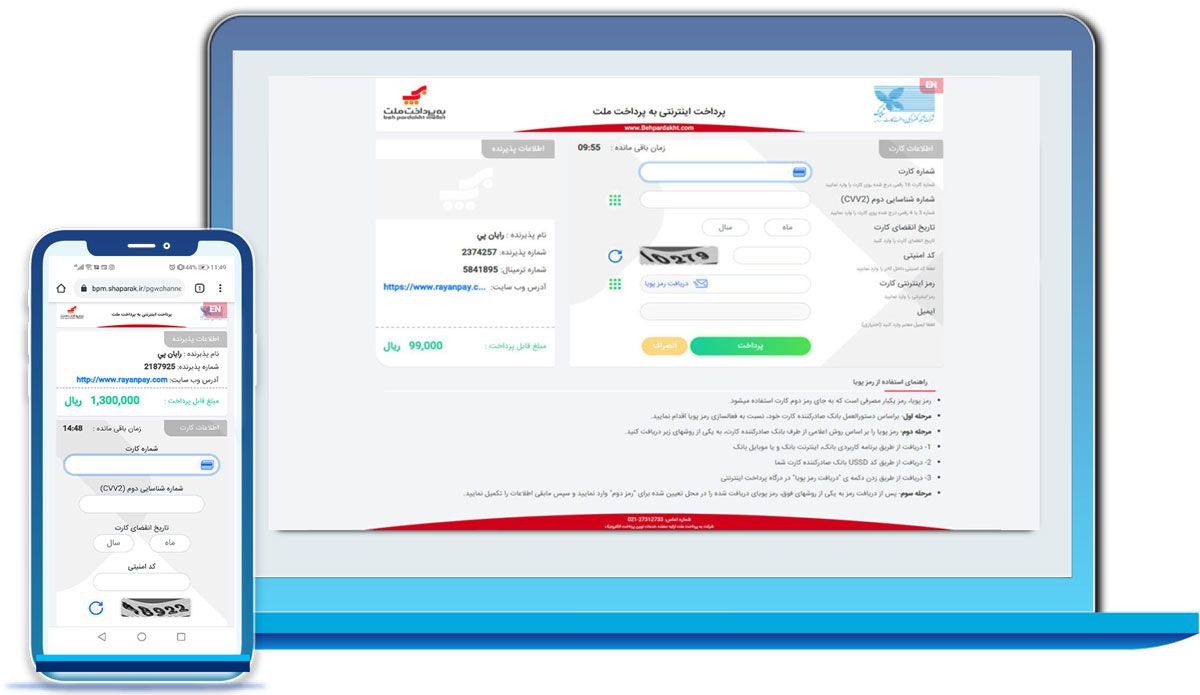

سیستم یا نرم افزاری است که بین دو طرف معامله قرار می گیرد و کمک می کند در بستر اینترنت تراکنش های مالی به راحتی و به سرعت انجام بشود. این سیستم که در انگلیسی به آن ( Internet banking payment gateway) می گویند زمینه ای را ایجاد می کند که مشتری یا هر شخصی به عنوان واریز کننده با وارد کردن مشخصات کارت بانکی خود، بتواند انتقال وجه را انجام بدهد.

در واقع کار درگاه بانکی این است که مبلغی را که در ازای خرید کالا یا خدمات یا هر گونه بده و بستان وجود دارد از کارت واریز کننده می گیرند و بعد از تایید مبلغ آن را به حساب بانکی متصل به درگاه پرداخت منتقل می کنند. به بیان دیگر، درگاه بانکی سیستمی است که امکان تراکنش های مالی در بستر اینترنت را فراهم می کند. به این معنی که مشتریان شما می توانند بدون مراجعه حضوری به بانک یا نرم افزارهای بانکی، اقدام به پرداخت آنلاین مبلغ اعلام شده به حساب شما کنند.

مزایای کلیدی درگاه بانکی کدامند؟

تسهیل راه خرید و بالا بردن شانس خرید

از مزیت های کلیدی درگاه های پرداخت اینترنتی سرعت بخشیدن و بالا بردن شانس خرید مشتری است. به این فکر کنید که مشتری خیلی راحت بعد از انتخاب محصول خود دیگر لازم نیست در سرما و گرما تا پای دستگاه خودپرداز برود یا مجبور باشد شماره کارت و اطلاعات بانکی فروشنده را وارد کند فقط با ورود به صفحه پرداخت از طریق درگاه خیلی سریع تر خرید خود را تکمیل می کند .

گزارش گیری

داشتن آمار و گزارش از تمام تراکنش های انجام شده در طی روز یا هفته یا ماه به خودی خود آن قدر مزیت خوبی است که متقاضی را به سمت خود می کشد. از طرفی با وجود طبقه بندی گزارش ها و تحلیل و بررسی آن ها به راحتی می توانید یک ارزیابی از فروش خود داشته باشد و هزینه های حسابداری را کم کنید و به آنالیز دقیقی در فروش برسید. مثلاً ببینید چه محصولی را در چه تاریخ هایی بهتر فروخته اید.

تسهیم وجوه

اگر کسب وکار شراکتی دارید با این مزیت موقع واریز مبلغ همه ی افراد زینفع یا همان شرکای شما به طور اتومات در یک فرآیند تسهیم، سهم از پیش تعیین شده ی خود را دریافت خواهند کرد. با این مزیت شفافیت و امنیت لازم را هم بین خود و شرکا خواهید داشت.

سقف بلند پرداخت در خرید اینترنتی

یکی از چالش هایی که در خرید اینترنتی با روش های سنتی و کارت به کارت وجود دارد محدودیت سقف پرداخت است از طرفی روش های سانتا و پایا هم زمان بر هستند. یکی از اپشن های مهمی که درگاه ها دارند سقف پرداخت 50 میلیون تومان با این سرویس است. مزیت فوق العاده ای است مگر نه؟

بخشیدن اعتبار و چهره ی حرفه ای به کسب وکار

از این جهت که درگاه ها از سیستم ساده و امنی برخودار هستند و متقاضی برای دریافت آن ها حتماً اهراز هویت می شود، مشتری از طریق این اعتبار با خیال راحت تری خرید می کند . از طرفی استفاده از این امکان که یک روش نوین در پرداخت آنلاین است چهره ی کسب وکار شما را حرفه ای تر و به روز تر نشان می دهد.

می دانید انواع درگاه بانکی کدامند؟

در کل درگاه بانکی در دو نوع درگاه پرداخت مستقیم و واسط ارائه می شوند. اما قبل از تعریف این دو لازم است بدانید دارندگان کسب وکارها و فروشندگان آنلاین با توجه به کالا و خدماتی که ارائه می دهند باید از درگاهی استفاده کنند که مناسب فروش آن ها باشد و نیاز مشتری را برطرف کند. مثلاً کسب وکاری که با ارز دیجیتال سروکار دارد باید درگاه بانکی مربوط به آن را استفاده کند. اما به طور کلی انواع مختلف درگاه هایی که ارائه می شوند در دو دسته ی مستقیم و واسط قرار می گیرند.

انواع درگاه پرداخت را با نام دروازه پرداخت، مرنچنت، پذیرنده، پذیرنده اینترنتی، درگاه اشتراکی ممکن بشنوید، در کل ماهیت درگاه پرداخت یکی می باشد.

درگاه بانکی مستقیم

آن دسته از درگاه ها هستند که شما به عنوان پذیرنده شرکت های psp با ارائه ی اینماد یا نماد اعتبار الکترونیکی و یک سری مجوزهای کسب وکار آن را دریافت می کنید. در واقع ارائه دهندگان اصلی درگاه های بانکی شرکت های psp هستند که از طرف بانک مرکزی مجوز لازم را برای ارائه ی خدمات پرداخت بانکی را دارند و تحت نظارت سایت شاپرک هستند.

اگر دل تان می خواهد تمام تراکنش هایی که صورت می گیرد بدون کارمزد باشد و پول واریزی مشتری بدون هیچ واسطه ای به حساب شما واریز بشود، می توانید از طریق یکی از دوازده شرکت psp که لیست آن ها در سایت شاپرک اعلام شده، درگاه مد نظر خود را بگیرید. اما توجه داشته باشید برای ایجاد درگاه مستقیم حتماً باید وب سایت مربوط به فروشگاه خود را داشته باشید از طرفی همه ی مجوزها ی لازم برای اشخاص را باید داشته باشید که موارد مهم آن شامل موارد زیر است.

- ارائه ی اینماد

- پروانه کسب و کار و جواز کسب و کار

- داشتن و ارائه ی کد مالیاتی

- مجوز شغلی مرتبط با نوع کسب وکارتان

- مدارک لازم برای احراز هویت از جمله تصویر شناسنامه و کارت ملی

درگاه بانکی واسط

این درگاه بانکی از طریق شرکت های پرداخت یار یا واسط ارائه می شوند. در واقع شما به جای دریافت درگاه بانکی از شرکت های psp به یک واسط رجوع می کنید. از آن جایی که در تهیه ی درگاه های واسط خیلی از الزاماتی را که در گرفتن درگاه مستقیم وجود دارد از جمله اینماد را کنار می زند، راه را برای متقاضی هموار می کند.

البته در روند واریز مبالغ از طرف مشتری در مرحله ی اول پول به حساب پرداخت یار واریز و بعد به حساب متقاضی منتقل می شود. راستش پرداخت یارها در مقابل ارائه ی خدمات و قابلیت ها و امکانات کاربردی، کارمزد معینی از هر تراکنش کسر و دریافت می کنند و البته یک سقف کارمزدی هم این وسط تعیین می شود. به عنوان مثال شرکت پرداخت یار رایان پی در ازای هر تراکنش فقط یک درصد کارمزد دریافت می کند و سقف کارمزد ها تا مبلغ 6000 تومان است.

نکته این جاست که درگاه های مستقیم و واسط از نظر عملکرد یکی هستند و تفاوتی ندارند. اما تفاوت اصلی آن ها حذف کارمزد در درگاه های مستقیم و انتقال مستقیم مبلغ به حساب فروشنده است. اما با این حال درگاه های واسط طرفداران بیشتری دارند. چراکه همان طور که گفتیم گرفتن درگاه بانکی مستقیم الزاماتی دارد که بیشتر آن ها در دریافت درگاه واسط حذف می شود از طرفی درگاه های واسط افزونه ها و پلاگین های و خدمات بیشتری را نیز ارائه می دهند.

درگاه بانکی بدون سایت یا لینک پرداخت بانکی

این مطلب را با این سوال شروع می کنیم که مگر همه ی کسب وکارها در وب سایت ها فعالیت دارند؟ به این فکر کنید که افراد زیادی در شبکه های اجتماعی فعالیت کاری دارند و نیازی هم به راه اندازی وب سایت نمی بینند. خیلی از رستوران ها، کافی شاپ ها و در کل فروشگاه های فیزیکی تمایل دارند به شکل حرفه ای تر و لاکچری تری راه پرداخت را برای مشتری ایجاد کنند و از طرفی برای یک سری امور شخصی هم نیاز به استفاده از خدمات پرداخت آنلاین ضرورت پیدا می کند. بماند که استقبال از خرید اینترنتی هم با گذشت زمان بیشتر و بیشتر شده و می شود.

همه ی این ها دست به دست هم داد تا شرکت های پرداخت یار برای حل این معضل یک روش از خدمات پرداخت با نام لینک پرداخت بانکی را ارائه بدهند. لینک پرداخت در واقع شکل و آدرس گرافیکی درگاه بانکی است که شما با تهیه ی آن به راحتی با ایمیل، پیامک یا در صفحه ی چت و راه ارتباطی خود برای شخص یا اشخاص مد نظرتان می فرستید تا وارد صفحه پرداخت بشوند و انتقال وجه را انجام بدهند.

درگاه های بانکی در چه کارهایی کاربرد دارند؟

با توجه به مطالبی که تا این جا ارائه شد احتمالاً کم و بیش متوجه شده اید که درگاه بانکی می تواند در چه کسب وکارها و اموری کاربرد داشته باشد. اما قصد داریم به طور جداگانه به آن ها بپردازیم.

درگاه پرداخت برای فروش محصولات فیزیکی و فایل ها

اولین و بارزترین جایی که درگاه بانکی در آن کاربرد دارند فروشگاه های آنلاین است که خب می تواند فروش محصولات فیزیکی یا حتی به شکل فایل و دیجیتالی باشند. در این موارد ایجاد درگاه بانکی مثل ایجاد پل ارتباطی کارامدی برای فروش عمل می کند و احتمال رها شدن سبد خرید و منصرف شدن مشتری را پایین می آورد. در مورد کسب وکارهایی که محصولات دیجیتالی اعم از پادکست ها، کتاب های الکترونیکی و … ارائه می دهند با توجه به استفاده ی بالا از وردپرس، درگاه های واسط افزونه پرداخت مناسبی را برای کابران به وجود آورده اند. به طور مثال به ووکامرس که یک پلاگین رسمی فروشگاه ساز بر روی وردپرس است افزونه پرداخت ووکامرس اضافه می شود تا فروش فایل هم با کمک آن انجام بشود.

درگاه پرداخت درون برنامه یا آپ موبایل

این مورد در واقع همان کاربرد درگاه بانکی در اپلیکیشن های موبایل است. با استفاده از درگاه ها در آپ های موبایل مشتری برای پرداخت هزینه ها از برنامه خارج نمی شود و بلافاصله در درون برنامه پرداخت آنلاین خود را انجام می دهد.

درگاه پرداخت برای شبکه های اجتماعی

این نوع درگاه بانکی به شکل لینک پرداخت از طریق پرداخت یارها به دارندگان فروشگاه ها در اینستاگرام، توییتر، تلگرام و پلتفرم های دیگر ارائه می شود.

در پرداخت های مالی مرتبط با امور شخصی

به شکل لینک پرداخت در اختیار متقاضی قرار می گیرد و در امور خیریه و موسسات خیریه، پرداخت هزینه ی شارژ ساختمان ها، فروش کالای شخصی در اپلیکیشن هایی مثل دیوار یا شیپور و مواردی از این دست کاربرد دارد.

سفارشات تلفنی و اینترنتی

در این سفارش ها به علت این که روش های دیگر مثل پرداخت در محل با دستگاه پوز یا پول نقد با مشکلات احتمالی مثل اختلال در خطوط مخابرات و نبود پول نقد رو به رو می شود، بهترین گزینه می تواند ارسال درگاه پرداخت به شکل لینک به مشتری باشد تا بدون دغدغه وارد صفحه پرداخت شده و از طریق درگاه بانکی هزینه را جابه جا کند.

نقش سامانه ی شاپرک در ارتباط با درگاه پرداخت بانکی چیست؟

احتمالاً اسم سامانه ی شاپرک را در ارتباط با پرداخت های بانکی شنیده باشید، اما شاید ندانید که دقیقاً این سامانه چه کار می کند. اگر یادتان باشد گفتیم که ارائه دهندگان درگاه ها شرکت های psp و پرداخت یارها هستند و به طور کلی این شرکت ها تحت نظارت و کنترل شاپرک (مخفف شبکه ی الکترونیکی پرداخت کارتی) هستند و از نظر امنیتی تقریباً در یک اندازه قرار می گیرند.

باید بدانید که اعطای مجوز به شرکت های psp برای فعالیت در حوزه ی خدمات پرداخت الکترونیکی بعد از تطببق قوانین شاپرک و به وسیله ی بانک مرکزی انجام می شود. از طرفی شرکت های پرداخت یار با توجه به سند تدوینی از طرف بانک مرکزی و بر طبق قرارداد منعقده با شرکت های psp و شاپرک، این امکان را دارند تا پرداخت های بدون کارت مثل پرداخت های درون برنامه ای که مبتنی بر زیرساخت های همراه است برای متقاضی انجام بدهند و بعد به شبکه شاپرک ارسال بکنند.

شما با ورود به سامانه ی شاپرک می توانید به راحتی نام پرداخت یارهایی که تحت نظارت شاپرک هستند، ببینید و به این ترتیب از اعتبار آن ها مطمئن بشوید. از پرداخت یارهایی که در این سامانه هستند می توان به زرین پال، رایان پی، نکست پی و … اشاره کرد.

لازم به ذکر است لیست دوازده شرکت psp در شاپرک به شرح زیر است :

- شرکت تجارت الکترونیک پارسیان (تاپ)

- شرکت کارت اعتباری ایران کیش

- شرکت الکترونیک کارت دماوند

- شرکت به پرداخت ملت

- شرکت آسان پرداخت پرشین (آپ)

- شرکت پرداخت الکترونیک پاسارگاد

- شرکت پرداخت نوین آرین

- شرکت فن آوا کارت

- شرکت پرداخت الکترونیک سامان

- شرکت پرداخت الکترونیک سپهر

- شرکت پرداخت الکترونیک سداد

- شرکت سایان کارت

در یک جمع بندی می توان گفت امروزه ساخت درگاه بانکی برای انجام تمام پرداخت ها و تراکنش ها یکی از ملزومات به شمار می آید. چرا که روند خرید را به سمت سرعت، امنیت و اعتبار بیشتر می کشاند. در این مقاله ما سعی کردیم به طور کاملی به بررسی درگاه پرداخت و تمام آنچه پیرامون انواع آن یعنی درگاه مستقیم و واسط می چرخد، به طور کامل بپردازیم.